Janus symbolisiert die Dualität in den ewigen Gesetzen, wie etwa Gut/Böse, Licht/Dunkelheit oder Zukunft/Vergangenheit. / Filmplakat von Josef Fenneker aus dem Jahr 1920.

Prolog:

„Der Bankraub ist eine Initiative von Dilettanten. Wahre Profis gründen eine Bank.“

(Bertolt Brecht / * 10. Februar 1898 / † 14. August 1956)

Die Wirtschaftskriminalität ist keine neue Erscheinungsform der Kriminalität, hat weder etwas mit dem digitalen Zeitalter zu tun, noch hat sie historisch gewachsene Wurzeln. Vom Tag an, wo die Menschen begonnen haben, nicht nur für sich selbst und ihre Familie Lebensmittel anzubauen oder Waren zu produzieren, sondern für die Allgemeinheit, begann auch das Zeitalter der Wirtschaftskriminalität.

Studie Wirtschaftskriminalität 2018

Vor dem Hintergrund der aktuellen Gefährdung in der analogen und digitalen Geschäftswelt hat PricewaterhouseCoopers GmbH (PwC) gemeinsam mit der Martin-Luther-Universität Halle-Wittenberg die aktuelle Studie „Wirtschaftskriminalität 2018“ im Februar 2018 vorgelegt.

Die Studie basiert auf 500, im zweiten Halbjahr 2017, durchgeführten Telefoninterviews mit Unternehmensvertretern in Deutschland, die für den Themenbereich Kriminalitätsprävention und -aufklärung zuständig sind. Dazu wurden mit 32 Unternehmen persönliche, ergänzende Interviews zu ausgewählten Fragen durchgeführt, um vertiefende Berichte und Einschätzungen zu erhalten. Zentrale Ergebnisse der Studie sind unter anderem:

- Gravierender Anstieg von Cybercrime

Jedes zweite Unternehmen wurde angegriffen. Durchschnittlich verursachter Schaden lag bei 183.000 Euro.

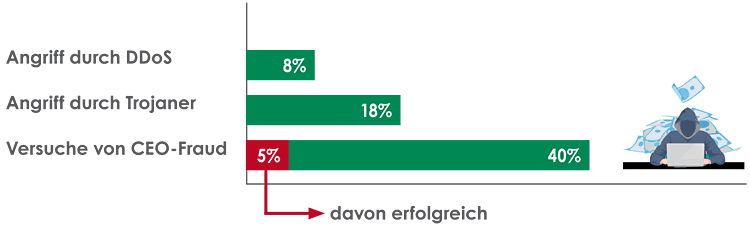

- Versuche von CEO-Fraud rasant auf dem Vormarsch

Bei 40% der Unternehmen wurde der Versuch gemacht, durch gefälschte Mails oder auch Briefe Geld auf Betrügerkonten im Ausland zu überweisen. 5% waren erfolgreich!

- Compliance-Programme müssen spezifiziert und ausgeweitet werden

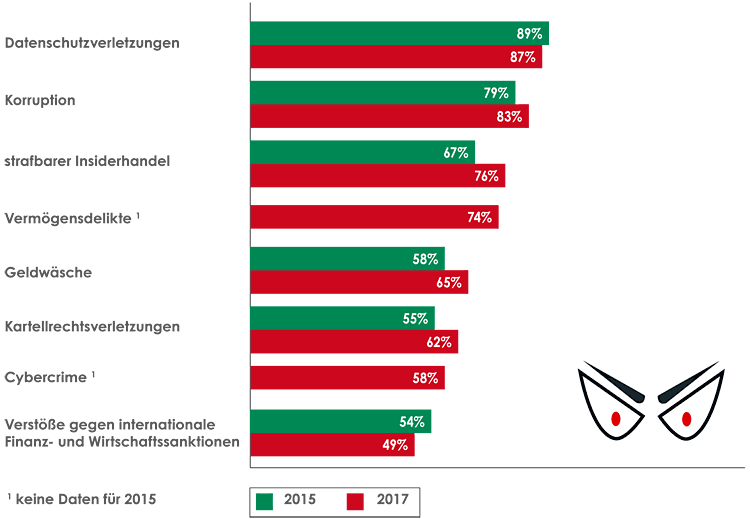

Neben dem immer wichtiger werdenden Oberbegriff Tax Compliance liegt eine deutliche Fokussierung der Spezialisierungen auf den Segmenten Korruption (83%), Kartellrecht (62%) und Geldwäsche (65%).

- Aufstockung der internen Compliance-Abteilungen

Nicht nur bei Groß- und börsenorientierten Unternehmen sondern auch bei KMUs ist Compliance nicht nur angekommen, sondern (gerade auch im Segment der KMUs) wird die interne Compliance-Abteilung deutlich ausgebaut.

- Lieferanten und Dienstleister in der Compliance-Verantwortung

Compliance ist (auch) als Reputations- und Marketinginstrument angekommen. Die deutliche Mehrheit der Befragten (82%) setzt bei der Vergabe von Aufträgen voraus, dass im Unternehmen ein CMS installiert ist. Ausdrücklich gilt dies auch für KMUs.

Bevor nun in diesem Blogbeitrag grundlegende Ergebnisse, aktuelle Trends und Gefährdungen aufgezeigt und analysiert werden, zuerst eine Einführung sowohl zur Historie der Wirtschaftskriminalität als auch zu zwei spektakulären Fällen aus den letzten Jahrzehnten.

Wirtschaftskriminalität: von 3.500 vor Christus bis heute

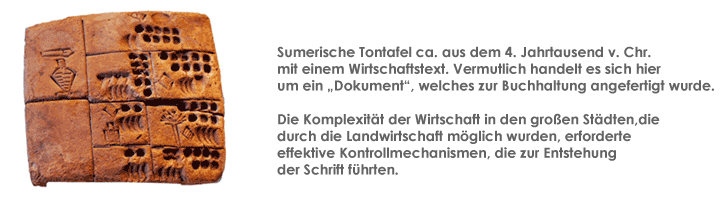

Als Beginn der schriftlichen Buchhaltung gelten Tontafeln der Sumerer aus der Zeit um 3.500 vor Christus für den Wareneingang von Brot und Bier in Keilschrift.

Foto: Tontafel der Sumerer aus dem Louvre (Paris), Poulpy, gemeinfrei

Um die Waren genau zu erfassen und einem betrügerischen Handel von Tempelangehörigen oder Diebstahl zuvorzukommen, verwendeten sie auf diesen Tafeln bis heute in der Buchhaltung gängige Symbole wie „Komma“, „Strichpunkt“ oder einen „Prüfhaken“. Schon zu dieser Zeit zeigt sich, dass Wirtschaftskriminalität immer eine Gefahr war und Gegenmaßnahmen forderte.

Doch wie definiert sich Wirtschaftskriminalität?

Wirtschaftskriminalität ist die Summe der Straftaten, die in Unternehmen, an Unternehmen und durch Unternehmen begangen werden. Diese schließen auch die Mitarbeiterkriminalität mit ein. Herauszuheben ist, dass ein kriminelles Verhalten der Mitarbeiter nur ein Teilbereich ist. Die kriminellen Handlungen können sich dabei gegen Privatpersonen, andere Unternehmen oder den Staat richten. Typische Delikte der Wirtschaftskriminalität definieren sich zum Beispiel in:

- Betrug und Falschbilanzierung

- Geldwäsche und Insiderhandel

- Insolvenzdelikte und Korruption

- Produktpiraterie und Prospektbetrug

- Steuerstraftaten und Subventionsbetrug

- Unterschlagung, Untreue und Wirtschaftsspionage

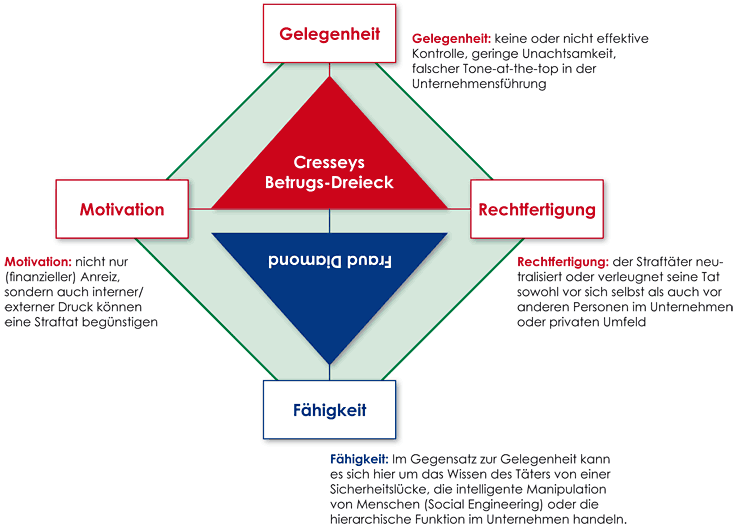

Vom Dreieck zum Diamanten: Das Fraud Triangle

Um die Mitte des 20. Jahrhunderts untersuchte der amerikanische Soziologe und Kriminologe Donald R. Cressey die Ursachen wirtschaftskrimineller Handlungen und prägte im Jahr 1939 bei einem Vortrag in der American Sociological Society den bis heute genutzten Begriff „White Collar Crime“ für die Umschreibung von Wirtschaftskriminalität.

Dabei entwickelte er einen der bekanntesten Erklärungsansätze der Entstehungsgründe doloser Handlungen, das Fraud Triangle. Der von Cressey vorgestellte Ansatz wird auch als Strategisches Dreieck, Doloses Dreieck, Fraud Dreieck oder Kriminalitätsrisiko-Modell bezeichnet und beruht auf Befragungen von verurteilten Wirtschaftsstraftätern.

Bis heute hat diese Darstellung nicht an Aktualität verloren und wurde im Jahr 2004, nach über 60 Jahren, um einen weiteren Faktor, die Fähigkeit zur Tat, ergänzt. Es entstand der neue Begriff des „Fraud Diamond“.

Arbeiter und Schlipsträger

Gleiches gilt auch für den Begriff „White Collar Crime“, der später noch um den Terminus „Blue Collar Crime“ ergänzt wurde, um verschiedene Delikte und vor allem Tätergruppen sowohl im Unternehmen als auch – gerade beim Begriff Blue Collor Crime – gekündigte und arbeitslos gewordene ehemalige Mitarbeiter, zu unterscheiden.

Das englische Wort Collar steht hier einerseits für den weißen Kragen eines Businesshemdes als auch für den blauen Kragen oder Arbeitsanzug (Blaumann), in dem seit ca. 1915 Arbeiter in den USA, später auch in anderen Ländern, täglich ihrer Arbeit nachgingen. Handelte es sich bei Delikten der Blue Collar Crime meist um Verbrechen wie Raub oder Erpressung, so definierten sich die Delikte der White Collar Crime von Beginn an im Umfeld der Korruption, der Geldwäsche oder des Verkaufs von Firmengeheimnissen an die Konkurrenz.

In der Literatur werden Delikte wie Wertpapierbetrug oder Korruption einerseits immer noch mit Wirtschaftskriminalität oder White Collar Crime bezeichnet, andererseits sind aber auch neue Termini wie unter anderem Finanzbetrug auszumachen. Die oft länderübergreifenden Sachverhalte der Delikte stellen dabei die verfolgenden Behörden infolge der vielen Verschleierungsmöglichkeiten vor große Probleme.

Die wirtschaftliche Entwicklung infolge der Globalisierung seit der Wende vom 20. zum 21. Jahrhundert, die digitalen Technologien und das Zurückdrängen von rechtlich-verbindlichen Dokumentations- bzw. Formvorschriften haben zu einer neuen Dimension von Wirtschaftsdelikten geführt.

Was aber heißt Wirtschaftskriminalität in der Praxis? Hierzu zwei Beispiele, die darstellen sollen, in welchen Dimensionen sich Kriminalität mit Kreativität treffen können.

Ein Betrüger gegen 45.000 Anwälte

Bernard Lawrence „Bernie“ Madoff, geboren im Jahr 1938 New York, ist ein Anlagebetrüger und ehemaliger Finanz- und Börsenmakler. Bevor seine betrügerischen Machenschaften aufgedeckt wurden, war er ein hoch angesehener Wertpapierhändler und Vorsitzender der Technologiebörse NASDAQ. Der Whistleblower Harry Markopolos entdeckte Madoffs Anlagebetrug bereits im Jahr 1999, wurde jedoch von der US-Börsenaufsichtsbehörde SEC zunächst jahrelang ignoriert.

Jahrzehntelang betrieb Madoff einen Investmentfonds auf der Basis des so genannten Ponzi-Systems. Der Gesamtumfang des Schadens wurde zu Beginn des Prozesses auf mindestens 65 Milliarden Dollar (rund 51 Milliarden Euro) veranschlagt, die Zahl der Geschädigten auf 4.800.

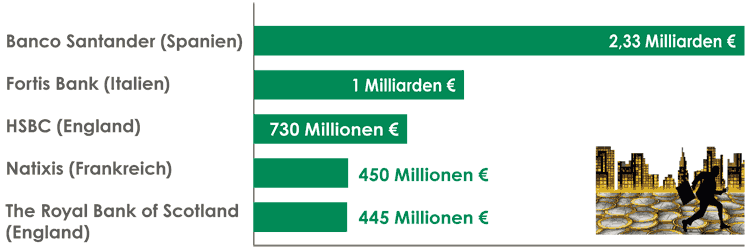

Die 5 Hauptgeschädigten des Madoff – Investmentfonds

Quelle: AFP news agency, China / Sina Corporation, Shanghai / 2009

Grafik: WIRTSCHAFTScampus

Der Fall betraf im April 2009 weltweit rund drei Millionen Personen direkt oder indirekt. Rund 300 Anwaltskanzleien und 45.000 Anwälte haben sich weltweit mit diesem Fall befasst. Madoff wurde schließlich am 29. Juni 2009 zu 150 Jahren Haft und einer Strafe von 170 Millionen Dollar verurteilt.

Das Ponzi-Schema

Obwohl das Ponzi-Schema zum Teil fälschlicherweise als Synonym für das Schneeballsystem verwendet wird, unterscheidet es sich in mehreren Punkten von diesem. Gemeinsam an beiden Systemen ist, dass die Anzahl der Teilnehmer exponentiell steigen muss, um nicht zu kollabieren, und dass mit den Beiträgen neuer Teilnehmer die Gewinnausschüttungen der bestehenden Teilnehmer gedeckt werden. Hauptsächlicher Unterschied ist, dass beim Schneeballsystem dem „Kunden“ die Quelle der Gewinnausschüttung bekannt ist (er wirbt sie selbst an), die Urheber des Systems sind ihm aber unbekannt.

Hingegen ist beim Ponzi-Schema der Urheber des Systems jedem „Kunden“ bekannt, während ihm die Quelle der Gewinnausschüttungen verschleiert wird. Doch wer hat das Ponzi-Schema erfunden und geprägt?

Ein Italiener in New York

Der Begriff Ponzi-Schema wurde in den USA geprägt und geht auf den Betrüger Charles Ponzi, geboren im Jahr 1882 in Parma, Italien, zurück. Ponzi wanderte im November 1903 mit 2,50 Dollar in die USA ein. Er arbeitete in einem Restaurant, nachdem er schnell Englisch gelernt hatte. Zunächst schlief er auf dem Boden des Restaurants und konnte sich bald zum Kellner hocharbeiten. Nach Betrügereien wurde er entlassen.

Im Jahr 1907 zog er nach Kanada. Als Bankangestellter sah er, wie sein Chef, der Bankier Luigi Zarossi, italienische Neuankömmlinge mit sechs Prozent Jahreszins lockte, das Doppelte des damals üblichen Zinssatzes. Zarossi geriet jedoch in Schwierigkeiten und beglich die fälligen Zinsen durch Plünderung der Konten von Neuanlegern. Mit dem Gewinn setzte sich Zarossi nach Mexiko ab.

Ponzi lebte nun im Haushalt der von Zarossi verlassenen Familie und plante seine Rückkehr in die Vereinigten Staaten. Zwecks Finanzierung suchte er das Büro eines ehemaligen Zarossi-Kunden auf und stellte sich dort, unbeobachtet, im Namen des Chefs einen Scheck in der Höhe von 423 Dollar aus. Dafür wurde er wegen Betrugs zu drei Jahren Gefängnis verurteilt. Nach seiner Entlassung gründete er zunächst ein Unternehmen, mit dem er versuchte, in den USA Branchenbücher zu verkaufen, doch er scheiterte nach kurzer Zeit.

Kurz nach dem Bankrott erhielt er Post von einer Firma aus Spanien, die sich für einen Katalog interessierte und dem Brief einen Internationalen Antwortschein beifügte. Anfangs war der Geldwert eines solchen Antwortscheins noch an die Währung gekoppelt; als die europäischen Währungen jedoch zu Beginn des 20. Jahrhunderts dramatisch an Wert zu verlieren begannen, konnte man in Europa einen Schein für den Bruchteil des in den USA üblichen Preises erwerben.

Ponzi warb Mitarbeiter an, die in Europa ebendiese Scheine kauften, um sie dann in den USA wieder zu veräußern. 1920 konnte man in Spanien für umgerechnet einen US-Cent einen Antwortschein kaufen, der in den USA selbst 6 Cent wert war. Die damals langen Postlaufzeiten und die Bürokratie im internationalen Postverkehr verhinderten aber ein profitables Geschäft.

In der Folge warb Ponzi Kunden an, die Geld in diese Antwortscheine investierten. Zu diesem Zweck gründete er in Boston die Firma „Securities Exchange Company“. Ponzi versprach 50% Rendite in 45 Tagen oder die Verdoppelung des angelegten Geldes in 90 Tagen. Weil das Geschäft so blendend lief – er zahlte, wenn jemand seinen Gewinn sehen wollte –, forderten die vertrauensseligen Kunden ihre Einkünfte nicht ein und ließen ihre „Gewinne“ wieder reinvestieren. Viele Menschen verpfändeten ihr Haus und ihre Habseligkeiten, um nach der Ponzi-Methode reich zu werden.

Geld, mehr Geld und noch mehr Geld

In wenigen Monaten des Jahres 1920 vergrößerte Ponzi sein Vermögen von wenigen Tausend Dollar auf Millionen. Das Geld wurde in Schubladen, in Papierkörben und auf dem Boden gelagert und gestapelt.

Als aber ein Möbelhändler bei Ponzi erfolglos Geld einforderte, wurden die Medien auf seinen Reichtum aufmerksam. Die Kunden verlangten ihr Geld zurück und Ponzi befriedigte ihre Forderungen. Doch die Investoren waren beunruhigt. Als das Finanzamt schließlich sein Vermögen unter die Lupe nahm, fand man in seinem Besitz nur wenige Antwortscheine.

Man errechnete, dass er für das eingenommene Geld 160 Millionen derartiger Scheine hätte kaufen müssen – doch im Umlauf waren zu dieser Zeit nur 27.000. Als die Presse von seinen Vorstrafen berichtete, erkannten die Anleger den Betrug und verlangten ihr Geld zurück. Insgesamt waren Ponzi 15 Millionen Dollar von rund 40.000 Kunden anvertraut worden; bei der Durchsuchung seiner Büros wurden nur 1,5 Millionen sichergestellt.

Ponzi wurde verhaftet und zu einer langjährigen Gefängnisstrafe verurteilt. Nach weiteren Betrugsversuchen und Haftstrafen verstarb er, krank und völlig verarmt, im Jahr 1949 in Brasilien.

Wirtschaftskriminalität 2018 – Analog vs. Digital

In aktuellen Wirtschaftswachstumsmodellen gilt Wirtschaftskriminalität als einer der langfristigen und nachhaltigen Faktoren, die das staatliche Gemeinwesen und das Wirtschaftswachstum negativ beeinträchtigen.

Auf globaler Ebene gelten daher die Bekämpfung von Wirtschaftskriminalität wie Korruption, Geldwäsche und Steuerhinterziehung und die Schaffung von Möglichkeiten zu deren Aufdeckung, verbunden mit Rechtssicherheit als Schlüssel zu Innovation, Produktivität und Wohlstand.

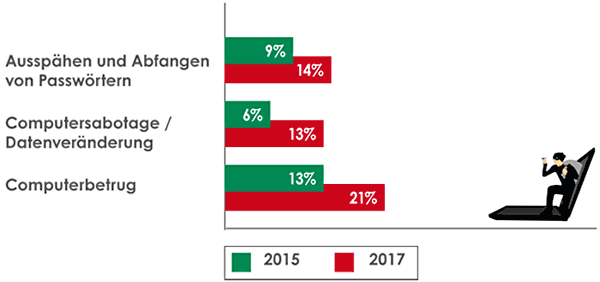

Genau hier setzt die Studie von PwC, für die 500 Unternehmen aus allen Größen und Branchen in 2017 befragt wurden, an und stellt als eine der Hauptaussagen klar fest, dass zwar die analoge Gefahr von innen und außen gegenüber dem Unternehmen rückläufig (Abnahme um 6% gegenüber 2015), die Bedrohung durch Cybercrime aber deutlich gestiegen ist. Fast jedes zweite befragte Unternehmen, gleich welcher Größe und Branche war von Cybercrime betroffen.

Von Cybercrime betroffene Unternehmen – Top 3 Delikte

Basis: n=500 / Quelle: Studie Wirtschaftskriminalität 2018 / PwC

Grafik: WIRTSCHAFTScampus

Besonders herauszuheben ist die Gefahr durch CEO-Fraud. Hier ist laut dem BKA ein überproportional hoher Anstieg zu verzeichnen. Seit dem Jahr 2014 hat sich die Zahl der Delikte in diesem Bereich der Computerkriminalität verdreifacht, die Schadenssumme stieg lt. dem BKA innerhalb eines Jahres um 61% auf 75,2 Millionen Euro.

Was bedeutet CEO-Fraud?

CEO-Betrug ist eine Variante des Social Engineering, also der gezielten Manipulation von Menschen, in diesen Fällen Mitarbeiter des Unternehmens, die von den Angreifern mit großem Aufwand betrieben wird. Zu den technischen Grundfertigkeiten der Angreifer gehört das Ausspähen von Informationen über Unternehmen und Mitarbeiter. Hier werden verschiedene Quellen genutzt: die Unternehmenswebseite, Presse und Börsenmitteilungen, Einträge in sozialen Medien und im Handelsregister.

Häufig haben die Angreifer im Vorfeld telefonischen Kontakt mit Mitarbeitern aufgenommen, um Ansprechpartner und weitere Details über das Unternehmen in Erfahrung zu bringen. Weiterhin werden bei der Vorbereitung und Durchführung des Verbrechens auch Techniken genutzt, die bei einem Anruf dem Opfer eine bekannte Rufnummer vortäuschen.

Rechtschreibfehler oder fehlerhafte Grammatik in betrügerischen Mails waren gestern! Heute werden die an die Opfer versendeten E-Mails mit großer Professionalität und Sorgfalt vorbereitet und zugestellt. Der Angreifer gibt sich als Geschäftsführer (CEO), Finanzchef (CFO) oder ein vergleichbares Mitglied der Geschäftsleitung aus und versucht, das Opfer zur schnellstmöglichen und zugleich vertraulichen Überweisung von größeren Geldbeträgen zu veranlassen.

Um das Opfer von der Echtheit der Anfrage zu überzeugen, verwendet der Angreifer häufig korrekte Absenderadressen und imitiert durch Wortwahl, Signatur und Bilder die echten E-Mails aus der Chefetage so gut, dass auf den ersten Blick nichts Ungewöhnliches auffällt. Häufig werden auch real existierende Mitarbeiter als Referenz zur Verifikation der Rechtmäßigkeit der Transaktion angegeben, die das Opfer dann aber angesichts des simulierten Zeitdrucks nicht kontaktiert.

Ein Beispiel: Die Mitarbeiterin einer deutschen Landesbehörde wurde per Mail „persönlich beauftragt“, eine „vertrauliche Finanztransaktion“ in Höhe von 961.000 Euro sofort und dringlich durchzuführen. Der Mail-Verkehr, der vorgeblich vom Präsidenten des Amtes stammte, wurde durch einen Anruf einer angeblichen Anwältin begleitet, die der Aufforderung Nachdruck verleihen sollte.

CEO-Fraud in 2018 angekommen

Die Ergebnisse der aktuellen Studie zeigen deutlich auf, dass CEO-Fraud eine der ernstzunehmenden Bedrohungen für ein Unternehmen ist. Innerhalb der Studie berichten 40% der befragten Unternehmen über einen Betrugsversuch, bei 5% war dieser sogar erfolgreich.

Von CEO-Fraud betroffene Unternehmen in den letzten 2 Jahren

Basis: n=500 / Quelle: Studie Wirtschaftskriminalität 2018 / PwC

Grafik: WIRTSCHAFTScampus

Neben diesen (direkten) Angriffen auf Mitarbeiter ist die Zahl der Erpressungsversuche und der Sabotage auf firmeneigene Webseiten in den letzten beiden Jahren deutlich angestiegen. Hier lauert die Gefahr sowohl durch die schadhafte Installation von Viren und Trojanern als auch über den direkten Angriff auf die Webseite des Unternehmens von externen Kriminellen.

Mit „Distributed Denial of Service“-Attacken (DDoS) verfolgen Angreifer das Ziel, Server oder IT-Systeme mit einer großen Anzahl an Anfragen zu bombardieren, bis diese ihren Dienst einstellen und Websites oder andere Internet-Services nicht mehr aufrufbar sind.

Hintergrund dieser DDoS sind häufig persönliche, politische oder wirtschaftliche Interessen der Angreifer. Treffen können diese Angriffe einzelne Rechner im Unternehmen oder auch die gesamte Netzwerkstruktur im Unternehmen, die Firmenwebseite oder einen Onlineshop. Ziel ist in den meisten Fällen die Zahlung eines „Lösegeldes“ an die virtuellen Erpresser.

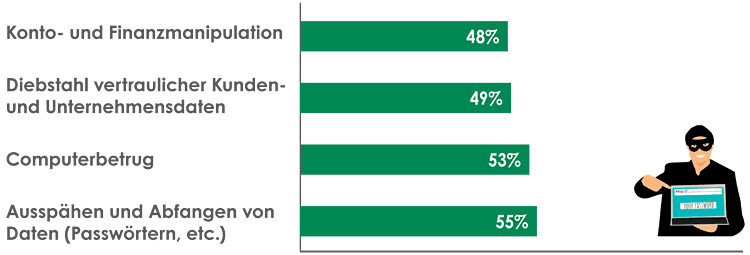

Die Bedrohung durch Cybercrime ist jetzt und in der Zukunft nicht mehr aufzuhalten! Betrachtet man alleine die Verdachtsfälle aus 2017, so zeigt sich schnell, dass immer mehr Formen und Möglichkeiten des Verbrechens aus einer Schattenwelt im normalen Licht der täglichen Gefahren für jedes Unternehmen angekommen sind, aber auch teils erst langsam, zum Beispiel durch fehlende Technik oder Spezialisten, erkannt werden. Das Zeitalter und die Bedrohung durch Cybercrime haben gerade erst begonnen und stecken, im Ausblick auf die nächsten Jahre, noch in den Kinderschuhen.

Verdachtsfälle auf Cybercrime

Basis: n=500 / Quelle: Studie Wirtschaftskriminalität 2018 / PwC

Grafik: WIRTSCHAFTScampus

Wenn das 20. Jahrhundert von der Weltwirtschaftskrise, dem ersten und zweiten Weltkrieg und dem Kampf um Demokratie über nationalstaatliche Grenzen hinaus geprägt war, wird das Schicksal aller (demokratischer) Staaten, ihrer freiheitlichen Verfassungsgrundsätze und ihrer Volkswirtschaften im 21. Jahrhundert im direkten Umfeld der Bedrohung durch Cybercrime und deren Auswirkungen und Begleiterscheinungen auf weitere IT-Formen wie die Social Media Nutzung oder die Verwendung von Smartphones entschieden werden.

Cybercrime vs. Korruption

Dies zeigt sich umso mehr, wenn man das meist analoge Verbrechen der Korruption mit den Gefahren des Cybercrime in ein direktes Verhältnis setzt. Nur noch 6% der befragten Unternehmen waren in 2017 von Korruption betroffen, die Verdachtsfälle der Korruption nahmen gegenüber 2015 (hier 19%) auf 11% ab.

Ein deutlicher Rückgang, der in der direkten Gefahr und der Bedrohung durch den neuen internen oder externen Aggressor Cybercrime und dessen Anstieg im Unternehmen (47% bezeichnen sich selbst als Opfer von Cybercrime) in ein Verhältnis gebracht werden muss.

Compliance im Unternehmen integriert – nun geht die Arbeit erst richtig los!

Compliance ist in den letzten Jahren angekommen. Nicht nur bei 97% der Großunternehmen (10.000 Mitarbeiter aufwärts) sondern auch im Bereich der KMUs in Deutschland mit mehr als 500 Mitarbeitern. Hier haben bereits 75% eine Compliance-Struktur installiert, weitere 10% befinden sich in der Planungs- bzw. Realisierungsphase.

Aber auch für kleine Unternehmen, gerade aus dem klassischen Zulieferer- und Dienstleisterbereich, wird Compliance, sowohl wegen der (weiteren) zukünftigen Zusammenarbeit mit Großunternehmen im In- und Ausland als auch aus Marketing- und Reputationsgesichtspunkten, ein immer wichtigeres Thema.

Für die Unternehmen selber gilt es, neue Anforderungen im Bereich Compliance in ein CMS zu integrieren oder bereits bestehende Aufgabenfelder im Umfeld der Compliance ständig zu aktualisieren. Themen und Aufgabenbereiche gibt es viele.

Aufgaben eines Compliance Management Systems (CMS)

Basis: n=500 / Quelle: Studie Wirtschaftskriminalität 2018 / PwC

Grafik: WIRTSCHAFTScampus

Auch hier wird noch einmal die zwingende Aktualität und Gefahr von Cybercrime deutlich, da diese im Jahr 2015 (kaum) ein Thema war und innerhalb von zwei Jahren bei mehr als 50% der befragten Unternehmen als größere interne und externe Bedrohung angekommen ist.

Auswirkungen eines Compliance Management Systems (CMS)

Der Bundesgerichtshof (BGH) hat sich in einem Urteil vom 9.5.2017 – 1 StR 265/16 – erstmals zur bußgeldmindernden Wirkung von Compliance-Management-Systemen (CMS) geäußert. Mit diesem Urteil aus dem Jahr 2017 wird einem CMS damit erstmals eine konkrete Haftungsvermeidung und Sanktionsreduzierung zugesprochen.

Ein CMS kann und wird also zukünftig im Unternehmen und für die Geschäftsführung oder den Aufsichtsrat noch wichtiger und hilfreicher sein als bisher. Bisher ist es in Deutschland noch keine gesetzliche Pflicht für ein Unternehmen, ein CMS einzuführen.

Spürbar ist aber, dass eine Pflicht für Compliance immer mehr in Deutschland etabliert werden soll. Dies gilt vor allem für Banken, Versicherungen und Finanzdienstleistungen, die der Aufsicht durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) unterliegen.

Beispiel Tax Compliance

Aber auch im Steuerrecht hat Compliance Einzug gefunden. Mit dem Anwendungserlass zu § 153 AO hat sich das Bundesministerium für Finanzen (BMF) bereits in 2016 zur Thematik und der Wirkung eines Tax Compliance Management-Systems (Tax CMS) im Unternehmen geäußert. Danach kann bei Berichtigungserklärungen ein Tax CMS ein Indiz gegen das Vorliegen eines Vorsatzes oder der Leichtfertigkeit darstellen und damit zugunsten des Steuerpflichtigen wirken, indem die Anzeige als Korrektur gemäß § 153 AO und nicht als Selbstanzeige nach § 371 AO gewertet wird.

Dem Urteil des BGH liegt ein Fall von Steuerhinterziehung und Bestechung zugrunde. Infolgedessen wurde ein Mitarbeiter zur Beihilfe der Steuerhinterziehung verurteilt und gegen das Unternehmen als Nebenbeteiligte gemäß § 30 OWiG ein Bußgeld in Höhe von 175.000 Euro vom LG München verhängt.

Im BGH-Urteil wird die Beanstandung der Geldbuße als unbegründet zurückgewiesen. Nach dem BGH ist für die Bemessung der Geldbuße nach § 30 OWiG entscheidend, ob zum Tatzeitpunkt ein effektives CMS zur Vermeidung von Rechtsverstößen im Unternehmen implementiert war. War also zum Tatzeitpunkt ein effektives CMS installiert, wirkt sich dies bußgeldmindernd aus.

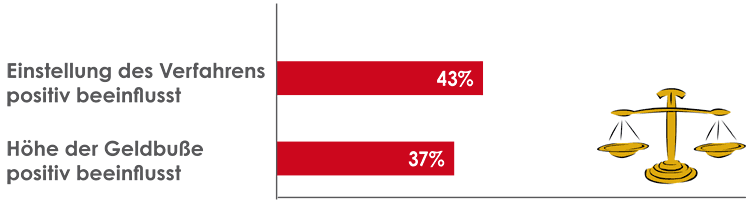

Deutliche Strafminderung durch das CMS im Bezug auf § 130 OWiG

Basis: n=500 / Quelle: Studie Wirtschaftskriminalität 2018 / PwC

Grafik: WIRTSCHAFTScampus

Innerhalb der aktuellen Studie wurden bereits betroffene Unternehmen in Zusammenhang mit einem Wirtschaftsdelikt nach § 130 OWiG gefragt, inwieweit sich dieses Urteil ausgewirkt hat. Hier geben über ein Drittel (37%) an, dass ein vorhandenes CMS die Höhe der Geldbuße gegen das Unternehmen deutlich positiv beeinflusst hat.

Noch ein gravierender Grund für ein aktuelles CMS ist, dass bei 43% der betroffenen Unternehmen die Installation und das Vorhandensein eines CMS die Einstellung des Verfahrens zur Folge hatte. Selbst die nachträgliche Zusage, ein noch nicht vorhandenes CMS einzuführen, konnte sich positiv auf die Höhe einer Geldstrafe auswirken.

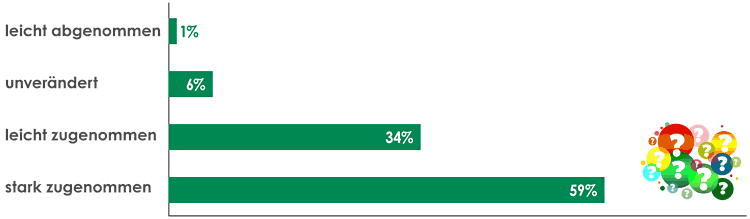

Entwicklung und Anforderung an das CMS

Basis: n=500 / Quelle: Studie Wirtschaftskriminalität 2018 / PwC

Grafik: WIRTSCHAFTScampus

Daher steigen die Anforderungen und die ständige Aktualisierung eines (bestehenden) CMS deutlich in den nächsten Jahren an. Spezialisierungen, wie zum Beispiel die Ausbildung eines speziellen Tax Compliance Officers (TCO) oder eines Spezialisten für IT – Compliance, auch im Hinblick auf die Verhinderung von Cybercrime, werden zwangsläufig an Wichtigkeit zunehmen und auch so von den befragten Unternehmen eingeschätzt.

Vertrauen ist gut – Kontrolle ist besser!

Die Gefährdungen und Risiken gegen das eigene Unternehmen, die von Geschäftspartnern, Lieferanten, Großhändlern oder Außendienstmitarbeitern und Handelsvertretern ausgehen können, sind allgegenwärtig und, gerade auch durch die immer mehr zunehmende Globalisierung und Digitalisierung, groß: Kriminelles und rechtswidriges Verhalten der Geschäftspartner kann zu hohen finanziellen Verlusten durch Geldstrafen, Bußgelder und Schadensersatzzahlungen aber auch zu schwerwiegenden Reputationsschäden führen.

Mindestens genau so gefährlich wiegt der drohende Ausschluss von öffentlichen Aufträgen oder der Abbruch von Geschäftsbeziehungen. Letztlich setzen Unternehmen ihr Image und ihre Reputation aufs Spiel, wenn sie ihre Lieferanten und Dienstleister nicht sorgfältig auswählen und nachhaltig kontrollieren.

Es ist nicht verwunderlich, dass 82% der befragten Unternehmen, gleich welcher Größe oder Branche, in 2017 (gegenüber 72% in 2015) angeben, dass es ihnen sehr wichtig oder wichtig ist, dass ihre Lieferanten und Geschäftspartner über ein CMS verfügen. Hier ist der Anstieg von 10% gegenüber 2015 ein deutliches Zeichen, wie nachhaltig ein CMS, gerade auch im Hinblick auf verkaufsorientierte und marketingspezifische Aspekte, ist.

Sollte es noch kein CMS bei einem Zulieferer oder Dienstleister geben, so ist es mittlerweile gängige Praxis, hier explizit nachzufragen, wann ein solches System eingeführt wird. Genau dies zeigt sich auch in der aktuellen Studie, da es nach heutigem Stand für ein Drittel (33%) der Unternehmen bereits zur Normalität gehört, sich von einem Lieferanten und Dienstleister die Einhaltung eines Code of Conduct vor der Auftragsvergabe vertraglich zusichern zu lassen.

Keine Compliance – keine Aufträge!

In den letzten zwei Jahren hat sich gerade bei mittelständischen Unternehmen einiges geändert. War das Thema Compliance im Unternehmen bis vor kurzem noch ein Instrument für „die ganz Großen“, so ist Compliance deutlich im täglichen Umfeld der KMUs angekommen und wird sich auch in den nächsten Jahren hier massiv positionieren.

Verträge und schriftliche Vereinbarungen, die KMUs schließen, beinhalten nun Compliance-Haftungsklauseln und somit üben KMUs deutlich mehr Druck auf deren (kleinere) Lieferanten und Dienstleister bei Vertragsvergaben als noch vor 2 Jahren aus. In Zahlen drückt sich dieses sehr drastisch mit einem deutlichen Anstieg von 16% innerhalb von 2 Jahren aus. Hier gilt zukunftsweisend der einfache Satz: Ohne Compliance auch kein Auftrag an das eigene Unternehmen oder eine Zusammenarbeit mit einem anderen Unternehmen!

Auch greift hier der Aspekt der Nutzung von Compliance als Marketinginstrument. Compliance soll und wird kommuniziert und stellt das eigene Unternehmen als vertrauenswürdig und zukunftsorientiert da. Immer mehr Unternehmen gelingt es mit Erfolg, ihr CMS am Markt und im Wettbewerb erfolgreich zu kommunizieren.

Compliance Branding

Doch ist Kommunikation nach außen erst der Beginn der Wichtigkeit von Compliance im Umfeld des Marketings. Bereits jetzt orientieren sich einige Unternehmen wie zum Beispiel Audi mit ihrem Claim „Protect what you love“, die Metro Gruppe („Simply Right“) oder die Deutsche Post („Compliance for better business“) auf das Compliance Branding, und die Entwicklung von eigenen Compliance-Marken und -Produkten steht erst am Anfang einer deutlichen Kommunikation des Begriffes Compliance im Segment Marketing.

Das (Compliance-) Branding definiert sich in der Entwicklung einer Marke, welche ein starkes und wichtiges Aushängeschild für ein Unternehmen oder einen Konzern ist. Das Hauptziel des Brandings ist es, die eigenen Dienstleistungen und Produkte vom Angebot der Wettbewerber abzugrenzen und mit konkreten Botschaften und Emotionen zu assoziieren. Beispiele für erfolgreiches Branding sind zum Beispiel die lila Kuh von Milka oder die Marke Coca Cola, die weltweit erfolgreich kommuniziert wird und in allen Altersgruppen rund um den Globus bekannt ist.

Sicher steht hier die Compliance in einem (noch) neuen Umfeld und vor neuen Aufgaben, doch auch gerade im Hinblick auf digitale Instrumentarien und immer neue Werbemöglichkeiten im nationalen und internationalen Umfeld stehen hier Erfolge und Schutz des Unternehmens auf einer Stufe mit neuen Aufgaben im Bereich des erfolgreichen nationalen und globalen Marketings.

Compliance als Marketing-Vorteil

Vergleicht man laut der Studie den Zeitraum zwischen 2011 und 2017, so hat die Anzahl der Unternehmen, die Compliance als gravierenden Wettbewerbsvorteil sehen, von 16% im Jahr 2011 auf 24% im Jahr 2017 zugenommen. Auch hier gilt dies ausdrücklich nicht nur für Großunternehmen, denn im Jahr 2017 beurteilen 41% der befragten KMUs, dass sie Compliance und ihr CMS als Wettbewerbsvorteil gegenüber Konkurrenten nutzen.

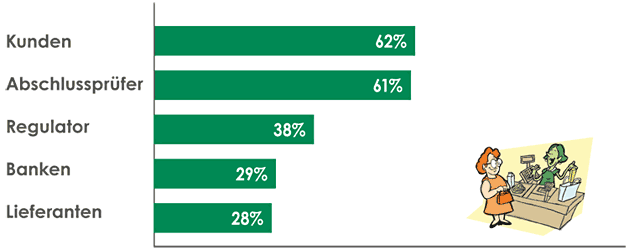

Wie wichtig sich mittlerweile Compliance als Marketinginstrument definiert, zeigt eine aktuelle Studie aus 2017, in der über 400 leitende Mitarbeiter aus kleinen, mittleren und großen Unternehmen zu genau dieser Thematik befragt wurden:

„Wer hat ein überdurchschnittliches und nachweisbares Interesse an einem funktionsfähigen Compliance Management Systems (CMS) außerhalb Ihres Unternehmens?“

Basis: n=422, Mehrfachnennungen möglich, Top 5 / Quelle: Studie The Future of Compliance 2017 / Deloitte / Quadriga Hochschule / Compliance Manager Magazin

Grafik: WIRTSCHAFTScampus

Compliance tritt aus der „Einseitigkeit der Prävention“ heraus und definiert sich jetzt und zukünftig als ein vielseitiges Instrument in der Außendarstellung und für ein erfolgreiches Unternehmen, und dies ausdrücklich größenunabhängig und branchenübergreifend!

Ausblick: Auf Korruption folgt Cybercrime

Die Gefahr von Korruption im Unternehmen nimmt ab. Sicherlich auch ein Erfolg der Durchsetzung von Compliance-Richtlinen oder der Integration eines Compliance Officers und eines CMS´s im Unternehmen, da in den letzten Jahren der Focus im Bereich Compliance deutlich auf der Prävention von Korruption lag.

Betrachtet man die sinkenden Werte der Studie von 2017, so waren nur noch 6% der befragten Unternehmen von Korruption aktuell betroffen, die Verdachtsfälle sanken sogar von 19% im Jahr 2015 auf 11% im Jahr 2017. Bei Großunternehmen sind es mittlerweile 97%, die ein Anti-Korruptionsprogramm in ihrem CMS fest verankert haben, aber auch bei KMUs sind es schon über 60% der Unternehmen, die sowohl ein Compliance Management Programm als auch Mitarbeiter im Segment Compliance zur Verhinderung von Korruption installiert haben.

Trotz dieses Rückgangs ist es wichtig, das CMS aktuell zu halten, Mitarbeiter im Bereich Compliance weiterzubilden bzw. zu spezifizieren und gleichzeitig sich auf die kommende Gefahr Cybercrime in den nächsten Jahren durch (neue) Instrumentarien im Bereich Compliance zu schützen.

Die Studie zeigt deutlich, dass die Gefahr Cybercrime bereits angekommen ist und nun sehr massiv in den nächsten Jahren Unternehmen bedrohen wird. Die Vielzahl neuer Technologien, welche heute noch teilweise unterschätzt, aber sehr bald zum täglichen Ablauf im Unternehmen gehören werden, wie:

- Big Data

- Cloud Services

- Künstliche Intelligenz

- Machine- oder Deep Learning

- Augmented Reality und Virtual Reality

bieten immer neue Angriffsmöglichkeiten für Hacker und Cyberkriminelle. Nur ein Beispiel:

Nach Prognose und Überzeugung im IT-Umfeld werden bis zum Jahr 2020 zwischen 25% und 30% aller im Außendienst beschäftigten Techniker und Wissenschaftler Hilfsmittel wie eine VR-Brille in Verbindung zu Technologien der Augmented-Reality (Erweiterung der Realitätswahrnehmung, wie die Ergänzung von Bildern oder Videos mit computergenerierten Zusatzinformationen, durch einen Computer) bei der täglichen Arbeit nutzen.

Die virtuelle und die physische Welt im Unternehmen wird zukünftig immer mehr in einer virtuellen Umgebung, in der sich die Mitarbeiter frei bewegen können, zusammenwachsen. Dies kann und wird aber auch eine neue Dimension des Schutzes von zum Beispiel Firmengeheimnissen bedeuten und somit neue Anforderungen an die Compliance richten.

EU-Datenschutzgrundverordnung (DSGVO) in 2018

Durch die Einführung der EU-Datenschutzgrundverordnung (DSGVO) am 25. Mai 2018 werden gesetzeskonforme Datenverarbeitungen und -übertragungen für jedes Unternehmen und jede Organisation zur Pflicht. Nichteinhaltungen werden mit empfindlichen Strafen belegt.

Ein wichtiger Schwerpunkt in der EU-Datenschutzgrundverordnung beinhaltet den Datenschutz im Unternehmen. Hierbei handelt es sich in erster Linie um den Umgang und die Dokumentation personenbezogener Daten im Unternehmen. Es gilt aber als sicher, dass dies nur ein wichtiger Aspekt ist, weitere Inhalte zur Prävention von Cybercrime werden folgen, und es werden, als Ausblick auf die nächsten Jahre, noch Anforderungen für ein CMS und Gefahren gegen das Unternehmen folgen, die heute noch gar nicht beurteilt werden können.

Compliance, die Ausbildung von Compliance-Mitarbeitern und die ständige Aktualisierung des Compliance Management Systems werden auch in Zukunft eine der wichtigsten Aufgaben im Unternehmen bleiben.

Epilog:

„Anders als unser Intellekt verdoppeln Computer ihre Leistung alle 18 Monate. Daher ist die Gefahr real, dass sie Intelligenz entwickeln und die Welt übernehmen.“

Stephen Hawking, Physiker und Astrophysiker, * 8. Januar 1942 / † 14. März 2018

Quellenangaben:

Veröffentlichung: „Studie: Wirtschaftskriminalität 2018 – Mehrwert von Compliance – forensische Erfahrungen“, PricewaterhouseCoopers GmbH (PwC), 2018

Veröffentlichung: „Die Lage der IT-Sicherheit in Deutschland 2017“, Bundesamt für Sicherheit in der Informationstechnik (BSI), 2017

Veröffentlichung: „Studie: The Future of Compliance 2017“, Deloitte / Quadriga Hochschule / Compliance Manager Magazin, 2017

Veröffentlichung: „Bundeslagebild Wirtschaftskriminalität 2016“, Bundeskriminalamt (BKA), 2016

Der Compliance Sommercampus 2018

Beginnen Sie mit dem WIRTSCHAFTScampus sofort eine Ausbildung zum Certified Chief Compliance Officer im Compliance Sommercampus 2018. Der WIRTSCHAFTScampus setzt damit die Reihe des Compliance Sommercampus 2018 im siebten Jahr erfolgreich fort.

Der Compliance Sommercampus 2018 richtet sich an bereits tätige oder zukünftige Compliance-Beauftragte, Mitarbeiter aus den Bereichen Finanzbuchhaltung, Controlling, Einkauf, Vertrieb, Geschäftsführer, Mitglieder der Geschäftsführung und des Aufsichtsrats, Geldwäsche- und Antikorruptionsbeauftragte sowie an Rechtsanwälte und Wirtschaftsprüfer.

Während des Compliance Sommercampus 2018 wird das Deutsche Institut zur Zertifizierung im Rechnungswesen (DIZR) e.V. exklusiv nur für diese Teilnehmer eine Zwischenzertifizierung durchführen, auf die der WIRTSCHAFTScampus individuell und praxisnah in einer gezielten Präsenzphase vorbereiten wird. Die abschließende Zertifizierung zum Certified Chief Compliance Officer wird bundesweit, zum Beispiel in Hamburg, Düsseldorf, Frankfurt, Leipzig oder München sowie in der Schweiz und in Österreich angeboten.

Dort finden Sie auch die spezialisierte Ausbildung zum Tax Compliance Officer, welche wir seit 2017 erfolgreich mit abschließender Zertifizierung durch das DIZR e.V. anbieten.