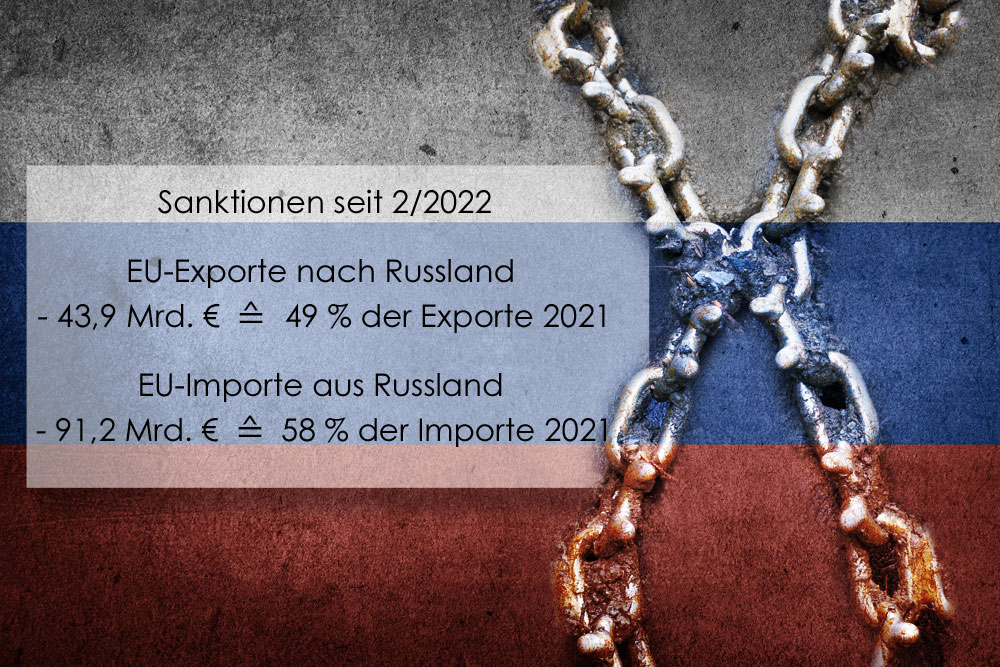

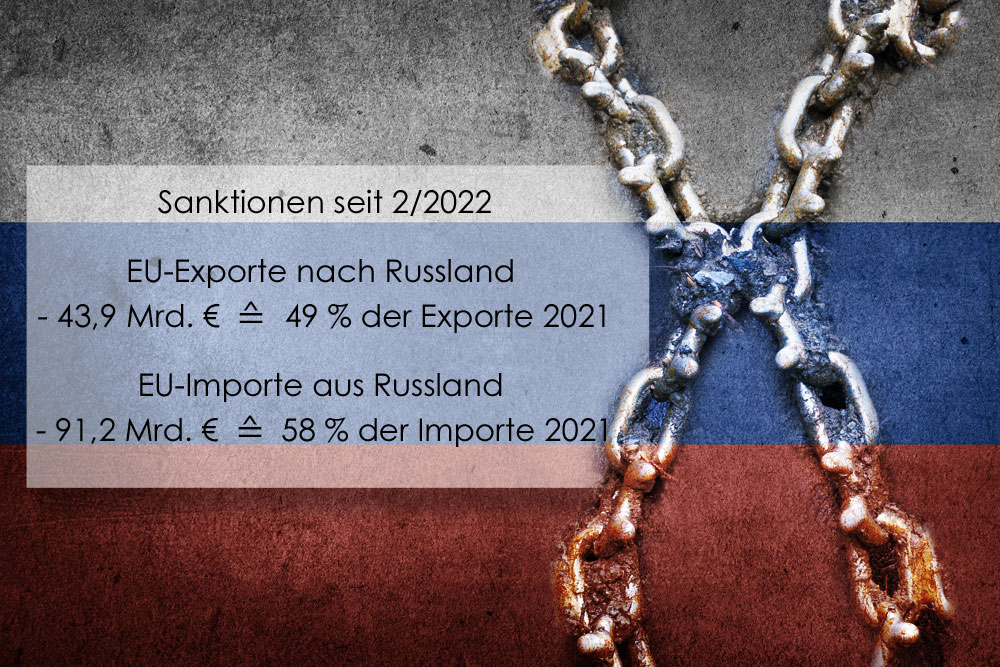

Seit März 2014 hat die EU schrittweise restriktive Maßnahmen gegen Russland verhängt. Als Reaktion auf den Angriffskrieg Russlands gegen die Ukraine ab 24. Februar 2022 hat die EU dann eine Reihe massiver und beispielloser Sanktionen gegen Russland ergriffen.

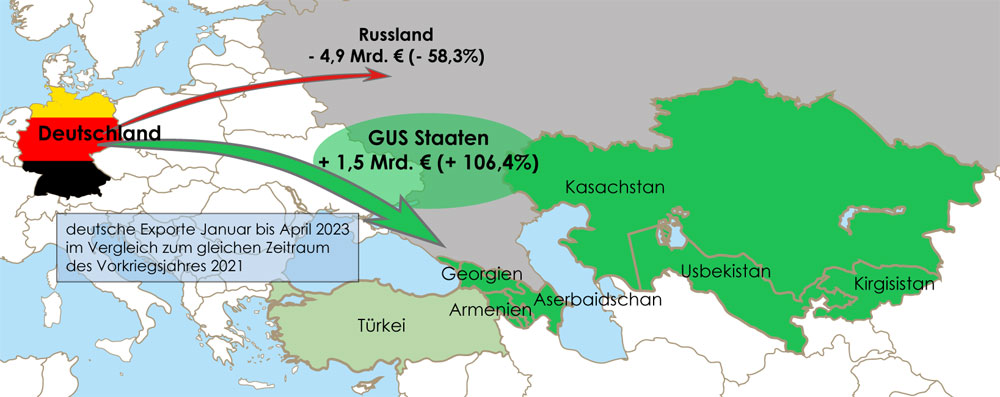

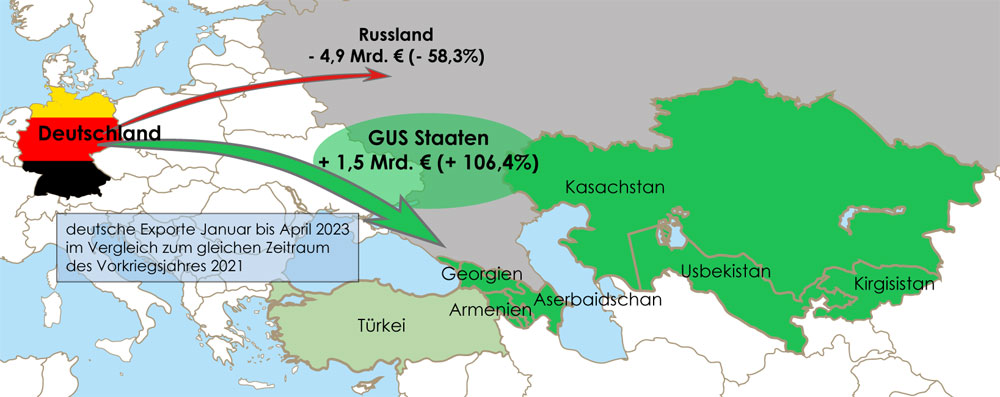

Außenhandel mit GUS-Staaten

Nach Angaben der Europäischen Kommission betraf das Verbot der EU seit Februar 2022 Waren im Wert von 43,9 Mrd. €, die nach Russland ausgeführt worden wären, und Güter im Wert von 91,2 Mrd. €, die aus Russland eingeführt worden wären. Das bedeutet, dass 2022 im Vergleich zum Handelsvolumen von 2021 49 % der Ausfuhren und 58 % der Einfuhren sanktioniert wurden.

Grafik: © WIRTSCHAFTScampus 2024

Allerdings wurde auch immer wieder von Umgehungsgeschäften über russlandnahe Staaten wie Kasachstan oder den Vereinigten Arabischen Emiraten berichtet.

Im Verhältnis zu der Zeit vor dem Angriffskrieg ist ein starker Anstieg der Exporte in die GUS-Staaten zu beobachten. Wie das Statistische Bundesamt (Destatis) mitteilt, stiegen die Exporte Januar bis April 2023 in diese Staaten damit um 1,5 Milliarden Euro gegenüber dem gleichen Zeitraum des Vorkriegsjahres 2021 (1,4 Milliarden Euro), sie haben sich also mehr als verdoppelt (+106,4 %).

Bereits am 23. Juni 2023 hatte der Europäische Rat daher das 11. Sanktionspaket mit wirtschaftlichen und individuellen Sanktionen verabschiedet. Der Fokus lag auf einer wirksameren Durchsetzung und Umsetzung der Sanktionen sowie auf der weiteren Bekämpfung und Verhinderung der Umgehung von Sanktionen gegen Russland.

Seit dem Beginn des russischen Angriffs auf die Ukraine ist jedoch weiterhin ein Anstieg der deutschen Exporte in die GUS-Staaten (Gemeinschaft Unabhängiger Staaten, hier: ohne Russland) zu beobachten. So wurden von Januar bis Oktober 2023 Waren im Wert von 7,3 Milliarden Euro aus Deutschland in die GUS-Staaten exportiert. Wie das Statistische Bundesamt (Destatis) mitteilt, stiegen die Exporte in diese Staaten damit um 1,7 Milliarden Euro oder 30,0 % gegenüber dem Vorjahreszeitraum 2022. Die deutschen Exporte in die Russische Föderation sanken im selben Zeitraum um 4,9 Milliarden Euro oder 39,1 % auf 7,6 Milliarden Euro.

Die meisten deutschen Warenexporte in die GUS-Staaten gingen von Januar bis Oktober 2023 nach Kasachstan (2,8 Milliarden Euro). Die Exporte nach Kasachstan waren damit um 0,7 Milliarden Euro oder 32,0 % höher als in den ersten zehn Monaten des Jahres 2022. In der Rangfolge der wichtigsten Empfängerstaaten deutscher Waren belegte Kasachstan damit Rang 51 (Januar bis Oktober 2022: Rang 55). Die Exporte nach Belarus nahmen um 0,4 Milliarden Euro oder 40,8 % auf 1,5 Milliarden Euro zu, während die Exporte nach Usbekistan um 37 Millionen Euro oder 4,2 % auf 846 Millionen Euro sanken. Die deutschen Exporte nach Kirgisistan stiegen in diesem Zeitraum um 380 Millionen Euro oder 180,1 % auf 591 Millionen Euro.

Auch das ifo Institut hat in einer im Februar 2024 veröffentlichten Studie festgestellt: Russland umgeht die Sanktionen bei westlichen Gütern vor allem über die GUS-Länder in Zentralasien sowie die Türkei. Dies zeigen Untersuchungen des ifo Instituts zu Handelsdaten für sanktionierte Güter. Untersucht wurden Güter, die kritisch für die russische Wirtschaft oder wichtig für die Militärindustrie sind, wie Fahrzeuge, Kugel- und Rollenlager. „Armenien, Kasachstan, Usbekistan, Kirgisistan und die Türkei haben im Jahr 2022 50mal mehr Güter nach Russland exportiert, die kritisch für die russische Wirtschaft oder wichtig für die Militärindustrie sind, als sie 2019 an allgemeinen Gütern in alle Zielländer exportiert haben.

Grafik: © WIRTSCHAFTScampus 2024

Auch die Schweiz hat die Sanktionen der EU gegen Russland übernommen. Aber auch hier konnten Indizien für Umgehungsgeschäfte beobachtet werden. So haben sich die Exporte nach Armenien inklusive nicht sanktionierter Pharmaprodukte im Jahr 2022 gegenüber dem Vorjahr verdreifacht. Gleichzeitig sind die Exporte aus Armenien nach Russland um 198 % gestiegen. Die Weiterleitung von Gütern über Drittstaaten findet auch über China oder die Türkei statt.

Aktuelle Sanktionen der EU gegen Russland

Am 18. Dezember 2023 haben die EU-Staaten als Reaktion das 12. Sanktionspaket gegen Russland verabschiedet. Das Ziel des Sanktionspakets war wiederum Russland seine verbliebenen Einnahmemöglichkeiten aus dem Rohstoffexport nach Europa zu entziehen. Der Direktimport von Diamanten aus Russland wurde dadurch ab 1.1.2024 verboten, weitere Einfuhrverbote für Edelsteine, die in Drittländern bearbeitet wurden, greifen ab März 2024.

Die bereits im 11. Sanktionspaket eingeführten Maßnahmen, die eine Umgehung der Sanktionen verhindern sollen, werden verschärft. Betroffen sind nun auch Software-Exporte. Das bestehende Verbot der Erbringung von Dienstleistungen, das in Artikel 5n der Verordnung (EU) Nr. 833/2014 des Rates festgelegt ist, wurde dahingehend erweitert, dass es auch das Verbot umfasst, Software für die Verwaltung von Unternehmen und Software für industrielles Design und industrielle Fertigung, wie sie in Anhang XXXIX der Verordnung (EU) Nr. 833/2014 des Rates aufgeführt sind, direkt oder indirekt an die russische Regierung oder an juristische Personen, Organisationen oder Einrichtungen mit Sitz in Russland zu verkaufen, zu liefern, weiterzugeben, auszuführen oder bereitzustellen.

Im neuen Anhang XXXIX der Verordnung (EU) Nr. 833/2014 des Rates ist genau angegeben, welche Software unter die Beschränkungen fällt:

-

Software für das Management von Unternehmen, d.h. Systeme, die alle in einem Unternehmen ablaufenden Prozesse digital abbilden und steuern, einschließlich:

- Unternehmensressourcenplanung (ERP),

- Kundenbeziehungsmanagement (CRM),

- Business Intelligence (BI),

- Lieferkettenmanagement (SCM),

- Unternehmensdatenbank (EDW),

- computergestütztes Wartungsmanagementsystem (CMMS),

- Projektmanagementsoftware,

- Produktlebenszyklus-Management (PLM),

- typische Komponenten der oben genannten Pakete, einschließlich Software für Buchhaltung, Flottenmanagement, Logistik und Personalwesen

-

Design- und Fertigungssoftware, die in den Bereichen Architektur, Ingenieurwesen, Bauwesen, Fertigung, Medien, Bildung und Unterhaltung eingesetzt wird, einschließlich:

- Gebäudedatenmodellierung (BIM),

- computergestütztes Design (CAD),

- computergestützte Fertigung (CAM),

- Ingenieur auf Bestellung (ETO),

- typische Bestandteile der oben genannten Pakete.

Künftig müssen EU-Exporteure bei Verkauf, Lieferung, Weitergabe oder Ausfuhr von bestimmten gelisteten Gütern und Technologien in ein Drittland vertraglich untersagen, dass diese nach Russland oder zur Verwendung in Russland weiterexportiert werden („No-Russia-Klausel“).

Die folgenden Güter und Technologien fallen unter die Pflicht zur Verwendung einer „No-Russia“ Vertragsklausel:

- Luftfahrzeuge, Raumfahrzeuge und Teile davon, die in Anhang XI der Verordnung (EU) Nr. 833/2014 des Rates aufgeführt sind

- Flugturbinenkraftstoff und Kraftstoffadditive, die in Anhang XX der Verordnung (EU) Nr. 833/2014 des Rates aufgeführt sind

- Feuerwaffen und andere Waffen, die in Anhang XXXV der Verordnung (EU) Nr. 833/2014 des Rates aufgeführt sind

- Gemeinsame Güter mit hoher Priorität, z. B. 8542.31 Elektronische integrierte Schaltungen, wie im neuen Anhang XL der Verordnung (EU) Nr. 833/2014 des Rates aufgeführt

- Feuerwaffen, deren Teile und wesentliche Komponenten sowie Munition im Sinne von Anhang I der Verordnung (EU) Nr. 258/2012 des Rates.

Hiervon ausgenommen sind Ausfuhren in bestimmte Partnerländer aus Anhang VIII (derzeit USA, Japan, Vereinigtes Königreich, Südkorea, Australien, Kanada, Neuseeland, Norwegen und die Schweiz).

Pünktlich zum 2. Jahrestag des Kriegsbeginns am 23.2.2024 wurde das 13. Sanktionspaket gegen Russland verabschiedet. Erstmals beinhaltet das Paket Maßnahmen gegen Unternehmen aus China, Indien und der Türkei. Die Sanktionsliste wird um weitere 106 natürliche und 88 juristische Personen ergänzt. Somit laufen derzeit Sanktionen gegen 1718 Personen und 419 Einrichtungen. Aufgrund der Sanktionen sind derzeit in der EU 21,5 Mrd. € an Vermögenswerten eingefroren und 300 Mrd. € an Vermögenswerten der russischen Zentralbank in der EU und den G7-Ländern blockiert.

Auswirkung auf Exporteure

Für exportorientierte Unternehmen in Europa stellt die Regelungsflut ein enormes Gefahrenpotential dar, Compliance Verstöße zu begehen. Der Handel mit bestimmten Waren kann während des Transports zu Sanktionsverstößen führen, wenn die Waren während des Transports als sanktioniert eingestuft werden, obwohl sie zum Zeitpunkt des Kaufs nicht sanktioniert waren. Der Krieg gegen die Ukraine wird voraussichtlich noch andauern, so dass mit einer Ausweitung der Sanktionen und einer weiteren Fokussierung auf Umgehungsgeschäfte zu rechnen ist. Exporte in Länder, die heute unproblematisch sind, könnten schon in naher Zukunft sanktioniert werden.

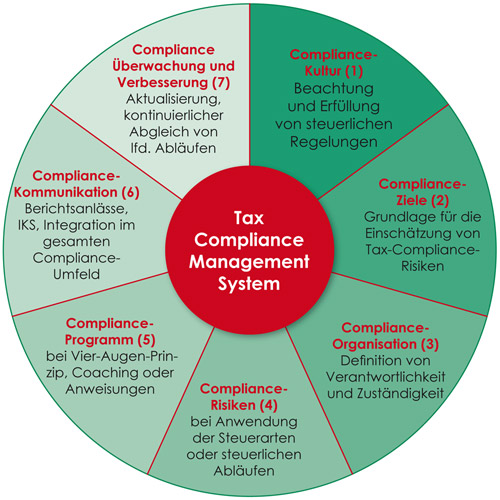

Export Compliance

Die europäische Kommission hat einen Leitfaden herausgegeben, der Unternehmen helfen soll, Warnsignale für Umgehungsgeschäfte zu erkennen. In den FAQs der Europäischen Kommission heißt es: „Es gibt kein einheitliches Modell der Sorgfaltspflicht.“ Sie kann von den geschäftlichen Besonderheiten und der damit verbundenen Risikoexposition abhängen und entsprechend kalibriert werden. Es ist Sache jedes Betreibers, ein Programm zur Einhaltung von EU-Sanktionen zu entwickeln, umzusetzen und regelmäßig zu aktualisieren, dass seine individuellen Geschäftsmodelle, geografischen und sektoralen Tätigkeitsbereiche und die damit verbundene Risikobewertung widerspiegelt. Solche Sanktions-Compliance-Programme können bei der Erkennung von Warntransaktionen helfen, die auf ein Umgehungsmuster hinweisen können “.

In dem Leitfaden der EU-Kommission werden Hinweise zu einem 5 Schritte Modell gegeben:

- Identifizierung von Bedrohungen und Schwachstellen

- Risikoanalyse

- Gestaltung von Mitigierungsmaßnahmen

- Umsetzung von Abhilfemaßnahmen

- Regelmäßige Aktualisierung

Obwohl es kein einheitliches Modell für die Durchführung der Due-Diligence-Prüfung gibt, sollten EU-Unternehmen nach der in diesem Leitfaden dargelegten Bewertung der Umgehungsrisiken und -typologien ihre Bemühungen darauf ausrichten, den identifizierten Risiken gerecht zu werden. Dieser Risikobewertungs- und Risikomanagementansatz sollte die EU-Exporteure dazu veranlassen, einen verhältnismäßigen Ansatz zu verfolgen, indem sie sich insbesondere auf die Sektoren konzentrieren, die am stärksten von Umgehungsrisiken betroffen sind, und dementsprechend angemessene Systeme zur Verhinderung dieser Risiken einführen („verstärkte due diligence“).

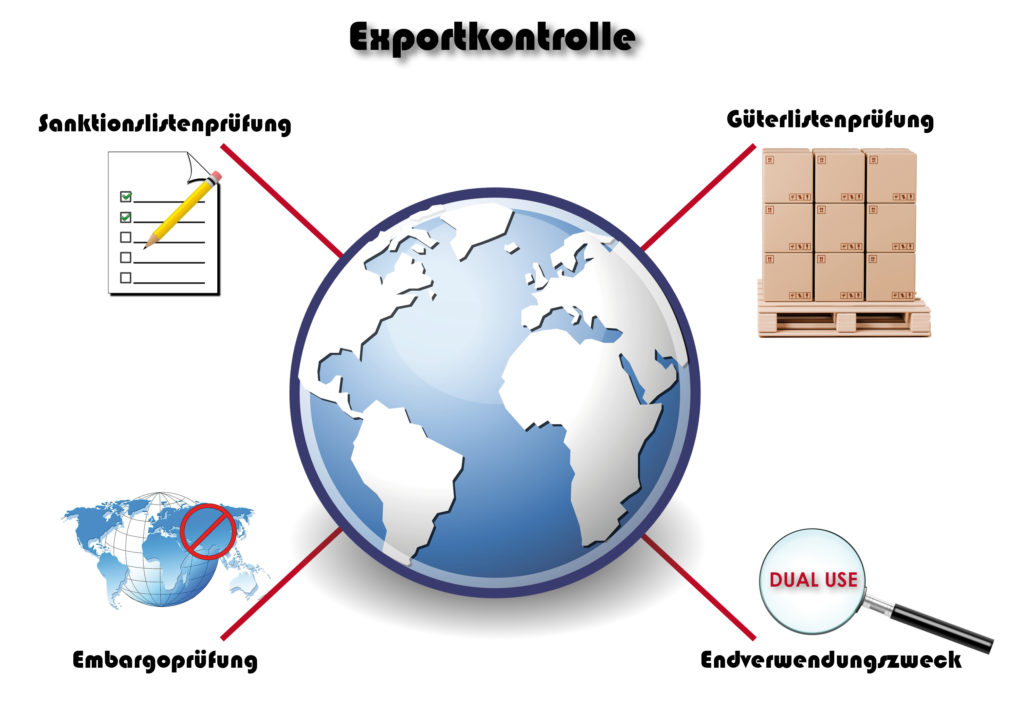

Exportkontrolle als zentrale Überwachungsaufgabe im Unternehmen

Die aktuellen Entwicklungen zeigen auf, wie wichtig nicht nur einzelne Reaktionen auf Sanktionen, sondern eine Organisation der Exportkontrolle für Unternehmen mit weltweiten Geschäftsaktivitäten ist. Dabei sind sowohl die Überwachung von Sanktionen und Embargos zu gewährleisten als auch eine professionelle Überwachung der zu exportierenden Güter zu sichern. Weiterhin müssen die Unternehmen eine Organisation gegenüber den Behörden nachweisen, die eine rechtsichere Exportkontrolle fordert. Diese Aufgabe wird oft in den Unternehmen an verschiedenen Stellen mehr oder minder durchgängig organisiert, so dass im Falle von Exportverstößen Strafen für die Unternehmen und deren Verantwortlichen die Folge sind.

Für diese komplexen Vorgänge sind Experten wie der Export Compliance Officer sehr gefragt und übernehmen dabei eine zentrale Rolle im Unternehmen. Als direkter Manager der Geschäftsleitung bzw. des Ausfuhrverantwortlichen übernimmt er die gesamte Verantwortung für die Organisation und die Umsetzung aller notwendigen Aufgaben und Maßnahmen im Bereich der Exportkontrolle. Darüber hinaus überwacht der Export Compliance Officer die Einhaltung dieser Anforderungen sowie Durchführung aller Exportgeschäfte des Unternehmens. Als direkter Berater der Unternehmensleitung ist er darüber hinaus mit weitreichenden fachlichen Kompetenzen ausgestattet, um die Anforderung im Unternehmen durchzusetzen.

Für diese komplexe Aufgabenstellung bieten wir Ihnen ein perfektes Fernstudium zum Certified Export Compliance Officer an.

Mit dem Fernlehrgang zum Export Compliance-Officer haben Sie eine optimale Perspektive sowohl für eine persönliche Neuorientierung als auch für die nachhaltige Weiterentwicklung und Festigung des bestehenden Arbeitsplatzes in kleinen, mittleren und großen Unternehmen.

Der Lehrgang Certified Export Compliance Officer bietet Ihnen hier einerseits die gesamten Grundkenntnisse des Exportkontrollrechts, die Sie als Ausfuhrverantwortlicher beachten müssen. Darüber hinaus vermittelt Ihnen der Lehrgang die wichtigen Grundlagen, um ein Export-Compliance System erfolgreich in Ihrem Unternehmen einzuführen und zu überwachen. Neben den rechtlichen Grundlagen wie z. B. der Dual-Use-Verordnung oder dem Lieferkettensorgfaltspflichtengesetz behandelt der Lehrgang wichtige Praxisthemen und Praxisbeispiele, die Sie in Ihrer täglichen Aufgabe anwenden können.

Quellen:

EU verabschiedet zum zweiten Jahrestag des russischen Angriffs auf die Ukraine 13. Sanktionspaket gegen Russland, Pressemitteilung vom 23.02.2024

EU-Kommission Leitfaden: Guidance for EU operators: Implementing enhanced due diligence to shield against Russia sanctions circumvention.

Rahel Winkelmann: Schweizer Exporte: Verdacht auf Umgehungsgeschäfte an Russland, SWI Swissinfo.ch

Statistisches Bundesamt (Destatis) Exporte in GUS-Staaten ohne Russland, Pressemitteilung vom 13.12.2023

Statistisches Bundesamt (Destatis) Exporte in GUS-Staaten ohne Russland, Pressemitteilung vom 13.06.2023